Подробно о налоге при продаже квартиры, полученной в дар

Статья обновлена: 4 января 2024 г.

Здравствуйте. Получили квартиру дар и хотите ее продать? Тогда здесь вы узнаете про налог по такой сделке — сроки освобождения от оплаты, расчеты, актуальные и законные способы сэкономить, подробные примеры для наглядности.

Есть ли льготники при оплате налога

Да, есть. Семьи с двумя и более детьми освобождены от оплаты НДФЛ — п. 2.1 ст. 217.1 НК. Все условия читайте по ссылке — показать ↓

- В семье два и более детей до 18 лет. Или до 24 лет, но который находится на очном обучении. Усыновленные дети тоже учитываются.

- После продажи квартиры семья покупает другое жилье, причем в том же году или до 30 апреля следующего.

- Кадастровая стоимость купленного жилья (при покупке на вторичном рынке) или его общая площадь (при покупке в новостройке) должна быть больше, чем у проданной квартиры. Также учитываются доли членов семьи.

- На момент продажи членам семьи не принадлежит в совокупности более 50% другого жилья, общая площадь которого больше покупаемого.

- Кадастровая стоимость проданной квартиры не более 50 000 000 руб.

Более подробно об условиях написано в Тинькофф Журнале.

Со всех остальных граждан, НДФЛ удерживается в стандартном порядке. За детей НДФЛ платят их родители (опекуны) — ст. 26 и ст. 28 ГК.

Если квартира получена в дар от членов семьи или близких родственников

Далее я буду писать о продаже квартиры, которая была получена в дар от члена семьи или близкого родственника. Это более распространенная ситуация. Если квартира подарена не членом семьи или не близким родственником, подробную информацию найдете в данном разделе.

Член семьи — это супруг и ребенок, а близкий родственник — это мать, отец, бабушка, дедушка, брат и сестра (которые имеют хотя бы одного общего родителя).

Когда налог не оплачиваем

Продавая подаренную квартиру, владельцы освобождены от налога при владении ей больше 3-х лет — п. 2 и пп. 1 п. 3 ст. 217.1 НК. Без разницы, есть ли другое жилье на момент продажи или нет. Если налог не предусмотрен, то не потребуется подавать налоговую декларацию — п. 4 ст. 229 НК.

Срок начинается с даты регистрации права собственности по договору дарения — п. 3 ст. 574, п. 2 ст. 8.1 и п. 1 ст. 131 ГК. Дату можно посмотреть в выписке ЕГРН или в свидетельстве о праве собственности. Дата окончания владения это дата регистрации сделки купли-продажи.

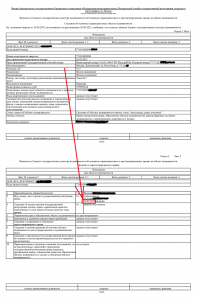

Дата регистрации прав собственности в выписке ЕГРН

(нажмите на картинку для ее увеличения)

Например, Олегу подарили квартиру родители. Он стал собственником 22 января 2023 года (дата регистрации права). Чтобы продать ее без налога, ему следует подождать 3 года — до 22 января 2026 года.

При определении срока владения есть ситуация, которая будет исключением. Показать подробнее ↓

Собственнику доли подарили остальные доли, где в итоге он стал собственником всей квартиры. Здесь срок владения квартирой все равно идет с момента владения первой долей, а не дарения остальных — письмо Минфина от 24.10.2013 N 03-04-05/45015. Действует принцип первоначальной регистрации.

Например, 20 июля 2019 года Владимир и Ольга купили квартиру. У каждого по 1/2. Затем 13 октября 2021 года Ольга подарила свою долю Владимиру и он стал единственным собственником квартиры. Ему 3 года нужно считать с даты регистрации первой доли — с 20 июля 2019 года.

Все вышеуказанное относится и к налоговым нерезидентам — ст. 2 Федерального закона 27.11.2018 N 424-ФЗ.

Размер налога и как его уменьшить

Далее информация касается налоговых резидентов — тех, кто проживал в РФ больше 183 дней в году. Про налог для нерезидентов найдете ниже по ссылке.

Когда граждане продают свою недвижимость, они получают доход в виде ее цены, которая указана в договоре купли-продажи. С этого дохода и удерживается НДФЛ. В случае продажи размер НДФЛ равен 13% с цены квартиры — п. 1.1 ст. 224 и пп. 2 п. 1 ст. 228 НК. Сумма налога распределяется между всеми собственниками по размеру их долей в продаваемой квартире.

Если квартира продана за цену меньше 70% от ее кадастровой стоимости, то НДФЛ исчисляется с 70% от кадастровой — п. 2 ст. 214.10 НК. Например, квартирой владеют 2 собственника, где у каждого по 1/2. Они продали за 3 000 000 рублей. Именно такую цену указали в договоре купли-продажи. Кадастровая стоимость квартиры — 3 800 000 рублей. 70% от нее — 2 660 000 рублей. Квартиру продают дороже, поэтому налог считаем с цены по договору.

Есть хорошая новость — продавцы имеют право снизить НДФЛ. Следует выбрать 1 или 2 способ, но 3 идет как дополнительный к ним.

- Первый способ — использование вычета в 1 000 000 руб.

С цены продажи квартиры (налоговой базы) можно вычесть 1 000 000 рублей. Это стандартный вычет, указанный в пп. 1 п. 2 ст. 220 НК. Формула НДФЛ будет такая: 13% * ( цена квартиры — 1 000 000 ).

Вычет предоставляется на всю квартиру, поэтому распределяется между собственниками-продавцами по размеру их долей.

Если после использования данного вычета налог станет «нулевым», не нужно подавать декларацию. То есть когда квартиру продали за 1 000 000 рублей или меньше — п. 4 ст. 229 НК. Это касается сделок с 1 января 2021 года — Федеральный закон от 02.07.2021 № 305-ФЗ. При продаже квартиры раньше, декларацию подаем всегда.

Небольшая хитрость — если квартирой владеют несколько собственников по долям, они могут продать свои доли отдельными договорами. Тогда 1 000 000 рублей можно вычесть с цены каждой проданной доли. Правда имеются несколько сложностей: 1) Договора купли-продажи отдельных долей обязательно удостоверять у нотариуса — п. 1.1 ст. 42 Федерального закона от 13.07.2015 N 218-ФЗ. Стоимость его услуг за это найдете в тарифах. 2) При продаже доли остальные собственники имеют право преимущественной — ст. 250 ГК. Поэтому до сделки получаем от них нотариальный отказ от покупки. 3) Не каждый согласиться приобретать квартиру отдельными договорами. Сразу не подходят покупатели с ипотекой и/или с материнским капиталом — из-за сложности расчетов между сторонами. Естественно, все нотариальные расходы оплачивают продавцы, потому что они тем самым хотя сэкономить на НДФЛ. В примерах ниже я подробно опишу расчеты (под №1).

- Второй способ — вычет расходов дарителя на покупку.

Вместо вышеуказанного вычета в 1 000 000. Если даритель ранее покупал данную квартиру, можно вычесть его расходы по той сделке — абз. 18 пп. 2 п. 2 ст. 220 НК. При этом не важно, получал ли даритель имущественный вычет за покупку или нет. Опять же, только когда даритель является членом семьи или близким родственником. Расходы дарителя следует подтвердить документально — распиской от его покупателя, выпиской из банка (при безналичном расчете) и т.п.

Документы подтверждения расходов дарителя подаем в налоговую инспекцию вместе с декларацией 3-НДФЛ. Даже когда налог будет в итоге «нулевым».

Если даритель досталась не по покупке, тогда 2-м способом налог не уменьшить, ведь даритель расходов не понес. Уменьшить НДФЛ можно будет 1-м и 3-м способом.

- Третий дополнительный способ — с помощью имущественного вычета с последующей покупки жилья (он идет в дополнении к 1 или 2 способу).

Налог можно уменьшить, если куплено жилье в том же году, когда была продана подаренная квартира.

Имущественный вычет это не тот вычет 1 000 000 руб., о котором я рассказывала выше. Здесь имеется в виду вычет как возврат НДФЛ, который описан в пп. 3 п. 1. ст. 220 НК РФ. Более подробно о нем читайте по этой ссылке. Там я сделала акцент на квартиру, но статья подойдет и при покупке другого жилья.

Благодаря имущественному вычету можно вернуть 13% от денег, которые были потрачены на покупку жилья (цена по договору купли-продажи). Каждый гражданин может вернуть НДФЛ до 260 000 руб., т.е. 13% от налоговой базы в 2 000 000 руб. Если продавцы квартиры ранее не возвращали НДФЛ в виде имущественной вычета или возвратили не полностью, то они могут воспользоваться 2-мя способами:

- На следующий год после покупки жилья вернуть ранее удержанный НДФЛ;

- С денег, которые были получены с продажи, можно вычесть налоговую базу максимум в 2 000 000 руб. Налоговая база в этом случае выступает стоимость купленного жилья. Также не забываем стандартный вычет в 1 000 000 руб. Формула НДФЛ в этом случае такая: 13% * ( деньги, полученные с продажи квартиры — 1 000 000 — стоимость купленного жилья, максимум 2 000 000 ).

Немного иная ситуация — гражданин купил долю в квартире, а затем ему подарили другую долю в ней же. При продаже всей квартиры он имеет право вычесть расходы на покупку своей доли — пп. 2 п. 1 ст. 220 НК. Еще воспользоваться имущественным вычетом в 1 000 000 рублей или вычесть расходы дарителя.

Далее я подготовила множество примеров подсчета НДФЛ.

В примерах с 1 по 6 расчеты, когда собственники не покупают жилье взамен в том же году.

Пример №1: Алексею и Ольге подарили квартиру родители. У каждого по 1/2 доли. Решили продать её раньше 3-х лет владения. Цена по договору — 4 200 000 рублей. Это больше 70% кадастровой стоимости квартиры, поэтому налог с цены договора. Даритель ранее получал эту квартиру в наследство, поэтому Алексей и Ольга могут только использовать вычет в 1 000 000. Если продать квартиру одним договором, НДФЛ составляет 13% * (4 200 000 — 1 000 000) = 416 000 рублей. Каждый обязан заплатить по 208 000 рублей.

Другой расчет: Покупатель согласился каждую долю приобрести отдельным нотариальным договором. Поэтому вычет можно использовать по каждой сделке. Значит НДФЛ Олега составляет 13% * ((4 200 000 * 1/2) — 1 000 000) = 143 000 рублей. Еще Олег заплатил нотариусу 19 000 рублей за нотариальный договор + 2 000 рублей за свой нотариальный отказ от покупки доли Ольги. Его расходы составили 143 000 + 19 000 + 2 000 = 164 000 рублей. Экономия в 44 000 рублей, чем в первом случае. Такой же налог и расходу были у Ольги.

Пример №2: Дмитрий и Марина получили квартиру в дар от бабушки. Каждый владеет 1/2 долей. Продают квартиру раньше 3-х лет. Цена по договору — 5 700 000 рублей. Это больше 70% от кадастровой стоимости квартиры, поэтому НДФЛ с цены договора. Их бабушка (даритель) ранее покупала данную квартиру за 3 600 000 рублей. У Дмитрия и Марины есть на руках бабушкин договор купли-продажи и расписки от продавцов на эту сумму. Поэтому они могут вычесть расходы бабушки по ее сделке. Это выгодней, чем вычет в 1 000 000. Общий НДФЛ будет 13% * (5 700 000 — 3 600 000) = 273 000. Каждый обязан оплатить по 136 500 рублей налога.

Если бы не нашли документы по сделке дарителя или он не покупал бы квартиру, тогда оставалось бы воспользоваться вычетом в 1 000 000. НДФЛ бы получился 13% * (5 700 000 — 1 000 000) = 611 000. Каждому по 305 500 рублей налога.

Пример №3: Владимир продает подаренную квартиру за 1 400 000 рублей (цена по договору). Её кадастровая стоимость — 2 200 000 рублей. 70% от нее — 1 540 000 рублей. Квартиру продают дешевле, поэтому налог считаем с 1 540 000. Даритель получил квартиру по приватизации, поэтому Владимир может только воспользоваться вычетом в 1 000 000. НДФЛ он обязан заплатить в 13% * (1 540 000 — 1 000 000) = 70 200 рублей.

Пример №4: В марте 2020 года Александр и Софья купили квартиру за 4 700 000 рублей. Оформили ее в долевую собственность по 1/2. Расходы по сделке у каждого были по 4 200 000 рублей / 2 = 2 100 000 рублей.

В сентябре 2021 года Софья дарит свою долю Александру. А еще через пару месяцев он решил квартиру продать за 5 300 000 рублей. Ему следует заплатить налог, т.к. прошло меньше 3-х лет с момента покупки первой долей.

Так как Ольга (даритель) свою долю покупала, можно вычесть ее расходы (2 100 000 рублей). Также Александр может вычесть и свои расходы на покупку своей доли — пп. 2 п. 1 ст. 220 НК. Они составляют те же 2 100 000 рублей. В итоге НДФЛ у Александра с продажи квартиры составляет 13% * (5 300 000 — 2 100 000 — 2 100 000) = 143 000 рублей.

Пример №5: Кристина продает подаренную квартиру за 950 000 рублей. Это большее 70% её кадастровой стоимости, поэтому считаем с цены по договору. НДФЛ Кристина не заплатит, потому что может воспользоваться вычетом в 1 000 000 с цены продажи. И ей не надо подавать декларацию.

Пример №6: Артем продает подаренную квартиру за 3 200 000 рублей. Это большее 70% её кадастровой стоимости, поэтому считаем с цены по договору. Его дарители ранее покупали данную квартиру за 3 400 000 рублей. У Артема есть документы по той сделке. Значит он может применить расходы дарителей и не платить НДФЛ. Ведь Артем продает квартиру дешевле, чем покупали его дарители. Хоть налог и нулевой, ему все равно следует подать декларацию и документы о расходах дарителей.

Далее примеры расчета НДФЛ, когда после продажи подаренной квартиры было взамен куплено жилье.

Пример №1: В 2020 году Алексею подарили квартиру. В 2021 году он решил ее продать, поэтому обязан заплатить НДФЛ со сделки. Цена продажи — 4 500 000 рублей. Это больше 70% ее кадастровой стоимости, поэтому НДФЛ будет с цены по договору. Дарителю квартира досталась по приватизации, поэтому при продаже Алексей может воспользоваться только вычетом в 1 000 000. Итого НДФЛ получается 13% * (4 500 000 — 1 000 000) = 455 000 рублей.

Через пару недель после продажи он купил себе квартиру подороже — за 5 300 000 рублей. Он ранее не получал вычет за покупку (не возвращал НДФЛ). Вычет составляет 13% * 5 300 000, но вернуть он может максимальные 260 000 рублей, т.е. 13% от 2 000 000. В итоге Алексей должен заплатить НДФЛ в размере 455 000 — 260 000 = 195 000 рублей.

В 2022 году до 30 апреля Алексею следует подать декларацию 3-НДФЛ за 2021 год. Затем у него все проверят и отправят реквизиты для оплаты НДФЛ в 195 000 рублей.

Пример №2: В 2020 году Артем и Светлана получили квартиру в дар, у каждого по 1/2 доли. Продали в августе 2021 года. Цена по договору — 4 800 000 рублей. Это больше 70% от кадастровой стоимости, поэтому считаем с цены договора.

Дарители ранее покупали данную квартиру за 2 900 000 рублей. У нынешних собственников есть на руках их договор купли-продажи и расписки от продавцов на эту сумму, поэтому они могут вычесть расходы дарителей. Это выгодней, чем вычет в 1 000 000. У каждого собственника НДФЛ будет 13% * ((4 800 000 — 2 900 000) * 1/2) = 123 500 рублей.

После продажи Артем и Светлана сразу купили себе другое жилье. Алексей комнату за 1 800 000 рублей, а Светлана квартиру за 3 300 000 рублей. Вычет за покупку они ранее не получали. Алексей может вернуть НДФЛ в 13% * 1 800 000 рублей = 234 000 рублей, а Светлана максимальные 260 000 рублей.

Получается, что им обоим не нужно оплачивать НДФЛ с продажи, т.к. у них бОльший НДФЛ с покупки, который они могут вернуть. Светлана может вернуть НДФЛ 260 000 — 123 500 = 133 500 рублей. А Алексей может вернуть 234 000 — 123 500 = 110 500 рублей.

В 2022 году до 30 апреля им следует подать декларацию 3-НДФЛ за 2021 год, заявление и документы для получения вычета за покупку встречного жилья.

Пример №3: В ноябре 2019 года Александру и Владимиру подарили квартиру. У Александра 3/4 доли, у Владимира 1/4. Продали квартиру они в январе 2021 года, т.е. раньше 3-х лет. Цена по договору — 7 200 000 рублей. Их даритель не покупал данную квартиру, поэтому они могут воспользоваться вычетом в 1 000 000 рублей. НДФЛ Александра составляет будет в 13% * ((7 200 000 — 1 000 000) * 3/4) = 604 500 рублей. НДФЛ Владимира будет 13% * ((7 200 000 — 1 000 000) * 1/4) = 201 500 рублей

После продажи в этом же году Александр купил себе квартиру за 3 100 000 рублей, а Владимир комнату за 2 200 000 рублей. Вычет за покупку жилья они ранее не использовали, поэтому каждый может вернуть НДФЛ максимальные 260 000 рублей.

В итоге Александр обязан заплатить НДФЛ в 604 500 — 260 000 = 344 500 рублей. Владимиру платить НДФЛ с продажи не нужно, потому что у сумма вычета с покупки больше чем НДФЛ с продажи. За покупку он может вернуть 260 000 — 201 500 = 58 500 рублей.

Расчет налога для нерезидентов

Налог для нерезидентов составляет 30% с дохода от продажи квартиры — п. 3 ст. 224 НК. Проще говоря, от цены своей доли по договору.

Нерезидентами являются те, кто в течение года находился в РФ меньше 183 дней — п. 2 ст. 207 НК. Необязательно подряд 183 дня, а всего в течение года. Дни считают с 1 января по 31 декабря того года, когда продана квартира — письмо Минфина от 20.12.2017 г. N 03-04-05/85232. При этом их гражданство роли не играет.

К тому же нерезиденты не имеют право ни воспользоваться вычетом в 1 000 000 рублей, ни вычесть расходы наследодателя, ни получить вычет при покупке другой недвижимости в РФ. Они всегда платят НДФЛ с полной цены по договору за квартиру/долю (своего дохода).

Например, Дмитрию и Марине подарили квартиру. Каждый владеет по 1/2. Они продают её раньше 3-х лет за 3 600 000 рублей. Дмитрий — нерезидент. Он обязан заплатить НДФЛ в 30% * (3 600 000 * 1/2) = 540 000 рублей.

Если подарил квартиру не член семьи или не близкий родственник

Не нужно платить налог с продажи такой квартиры, если ей владеют минимум 3 года и нет другого жилья в собственности. Или 5 лет при наличии другого жилья. Это указано в п. 4 ст. 217 НК. Срок владения исчисляется с даты регистрации права по договору дарения — п. 3 ст. 574, п. 2 ст. 8.1 и п. 1 ст. 131 ГК.

Под другим жильем подразумевается другая квартира, комната, жилой дом или доля в любом из этих объектов — ст. 16 ЖК. Не имеет значение наличие садового/дачного дома, участка, гаража, муниципальной квартиры (граждане ею не владеют, а только проживают по соц.найму).

Налог разрешено уменьшить следующими способами, но здесь есть важный момент. Если использовать 1-й способ, то нельзя использовать 2-й и наоборот. 3-й способ можно использовать в любом случае.

- 1-й способ. С цены квартиры вычесть 1 000 000 рублей. Это сумма стандартного вычета — пп. 1 п. 2 ст. 220 НК. НДФЛ составит 13% * (цена квартиры — 1 000 000). Миллион предоставляется на всю сделку и распределяется между продавцами по размеру их долей в квартире.

Не нужно будет подавать декларацию, если при использовании вычета налог станет «нулевым» — Федеральный закон от 02.07.2021 № 305-ФЗ. То есть когда квартира продается максимум за 1 000 000 рублей. Это касается сделок с 2021 года.

- 2-й способ. Когда гражданин получил квартиру в дар не от члена семьи или не от близкого родственника, он обязан заплатить налог в 13% от ее кадастровой стоимости — п. 1.1 ст. 224 и п. 6 ст. 214.10 НК РФ. Этот тот же НДФЛ. До 2019 года его оплачивали с инвентаризационной, рыночной или кадастровой стоимости на выбор.

Если гражданин уже заплатил налог с дарения квартиры, он имеет право вычесть его с налога при продаже — абз. 18 пп. 2 п. 2 ст. 220 НК. Точнее доход, полученный с дарения, вычесть с дохода, полученный от продажи. НДФЛ будет 13% * (цена продажи — стоимость, с которой был уплачен налог с дарения).

Если гражданин не успел заплатить налог с дарения и решил продать квартиру раньше минимального срока, он может только воспользоваться вычетом в 1 000 000 с цены продажи (1-й способ). В итоге ему придется заплатить НДФЛ с дарения + НДФЛ с продажи.

- 3-й способ. Иногда продавая подаренную квартиру, гражданин в этом же году хочет купить себе другое жилье. В данной ситуации можно получить вычет в 13% от цены покупки, если не делал этого ранее. Максимальная сумма вычета на каждого собственника составляет 260 000 рублей, т.е. 13% от 2 000 000. Данный вычет — это возврат НДФЛ.

Если гражданин не получал данный вычет, то с его помощью сможет уменьшить НДФЛ с продажи подаренной квартиры + воспользоваться вычетом в 1 000 000 или вычесть свой оплаченный НДФЛ с дарения. Проще понять на примере ниже под №4.

Я подготовила примеры расчета НДФЛ.

Пример №1: В 2019 году Алексею подарили квартиру дядя с тетей. Ее кадастровая стоимость была на момент сделки 4 300 000 рублей. В 2020 году Алексей заплатил НДФЛ с дарения на сумму 13% * 4 300 000 = 559 000 рублей.

В 2023 году Алексей решил продать квартиру за 5 800 000 рублей. Это больше 70% ее кадастровой стоимости, поэтому налог будет с цены по договору. Взамен ничего не покупает. Алексей имеет право оплаченный налог с дарения вычесть с налога при продаже. Это выгодней, чем вычет в 1 000 000 с цены продажи. Поэтому НДФЛ с продажи будет 13% * (5 800 000 — 4 300 000) = 195 000 рублей. Он его заплатит в 2024 году.

Пример №2: В 2020 году Олег получил квартиру в дар от тети. Кадастровая стоимость квартиры была 3 500 000 рублей. Тетя не является Олегу близким родственником, поэтому он в 2021 году заплатил с дарения НДФЛ в 13% * 3 500 000 = 455 000 рублей. В конце 2021 года Олег решил продать квартиру за 4 400 000 рублей. Ему придется заплатить НДФЛ уже с продажи, но он может уменьшить его с помощью оплаченного НДФЛ с дарения. Сумму будет 13% * (4 400 000 — 3 500 000) = 117 000 рублей.

Пример №3: В 2020 году Светлане подарил квартиру дядя. Кадастровая стоимость квартиры была 2 900 000 рублей. Затем она решила сразу продать квартиру за 3 700 000 рублей. Ему придется заплатить два налога. НДФЛ с дарения составит 13% * 2 900 000 = 377 000 рублей. НДФЛ с продажи составит 13% * (3 700 000 — 1 000 000) = 351 000 рублей. В 2021 году она заплатит общий НДФЛ в 728 000 рублей.

Пример №4: В 2020 году Светлана получила квартиру в дар от неблизкого родственника. Кадастровая стоимость квартиры была 2 500 000 рублей. В 2021 году она заплатила НДФЛ с дарения в 13% * 2 500 000 = 325 000 рублей.

В 2022 году она продает квартиру за 3 600 000 рублей и сразу покупает себе другую за 4 200 000 рублей. НДФЛ с продажи составляет 13% * 3 600 000 = 468 000 рублей, но она имеет право вычесть с него оплаченный НДФЛ с дарения. Получается 468 000 — 325 000 = 143 000 рублей налога.

Вычет за покупку Светлана ранее не получала, поэтому может вернуть 13% с максимальных 2 000 000, а именно 260 000 рублей. В итоге ей не придется платить НДФЛ с продажи, потому что у нее возврат НДФЛ (вычет) с покупки больше. 143 000 — 260 000 = — 117 000. В итоге Светлана имеет право вернуть вычет за покупку в 117 000 рублей.

Нерабочие способы уменьшить налог

- С помощью вычета расходов на последующую покупку жилья

Налог с продажи квартиры, полученной в дар, нельзя уменьшить с помощью расходов на покупку другого жилья. Согласно пп. 2 п. 1 ст. 220 НК, вычесть расходы можно только при продаже ранее купленной квартиры. К подаренному жилью такое не относится.

С последующей покупки жилья можно уменьшить налог только с помощью имущественного налогового вычета. Об этом объясняла выше.

- С помощью неотделимых улучшениях

Некоторые продавцы хотят схитрить — в договоре купли-продажи указывают две цены. Например, 2 000 000 рублей за квартиру и 2 500 000 рублей за неотделимые улучшения (за встроенную мебель, ремонт и т.п). И думают, что заплатят налог только с 2 000 000 руб. Сейчас уже такое не работает. После проверки декларации и договора купли-продажи налоговая прибавит налог с цены улучшений. Например, об этом сообщил начальник отдела налогообложения доходов физических лиц по Санкт-Петербургу — «С доходов от продажи неотделимых улучшений «физик» также должен заплатить налог сам. «Физик» получает доход от продажи квартиры и неотделимых улучшений в ней.»

Способы оплаты налога

После продажи квартиры, гражданин обязан в следующем году до 30 апреля подать декларацию 3-НДФЛ — п. 1 ст. 229 НК РФ. До 15 июля следующего года следует заплатить налог — п. 4 ст. 228 НК РФ. Иначе будут штрафы и пени (о них ниже). За несовершеннолетнего ребенка декларацию подает один из его родителей/опекун — п. 2 ст. 27 НК и п. 1 ст. 28 ГК.

Например, продажа зарегистрирована в 2023 году. Значит подаем декларацию до 30 апреля 2024 года и оплачиваем налог до 15 июля. Декларацию заполняем за 2023 год (за год продажи).

Все расчеты налогоплательщик делает сам. Налоговая инспекция все проверит и отправит реквизиты для оплаты. Иначе будут штрафы и пени (о них ниже).

Подать декларацию можно двумя способами:

- «Традиционный». На сайте ФНС скачиваем форму декларации за нужный год, распечатываем и заполняем черной ручкой (желательно). Или устанавливаем на компьютер программу, в которой все заполняем и распечатываем готовую декларацию.

Подаем декларацию с остальными документами в налоговую инспекцию по месту регистрации/учета — п. 3 ст. 228, п. 2 ст. 229, п. 1 ст. 83 и ст. 11 НК. Список документов зависит от ситуации. Через некоторое время придет квитанция на оплату — в личный кабинет налогоплательщика или емейл. Создать личный кабинет можно через аккаунт в Госуслугах.

- «Онлайн». Заполните и подайте декларацию в личном кабинете налогоплательщика — ссылка на услугу. Для этого нужна электронная подпись и ключ к ней. Достаточно выбрать, что ключ будет храниться в защищенной системе ФНС, придумать пароль к нему и отправить запрос. Ключ сформируется в течение суток. Затем заполняем и отправляем декларацию. После проверки в лк придет уведомление об оплате.

Раньше можно было подавать декларацию через ГосУслуги, но сейчас там принимают декларации только за 2019 год и ранее. Поэтому данный способ уже не подходит.

Что будет за неуплату налога

Подача декларации и оплата налога является обязанностью гражданина — п. 1 ст. 229 НК. Даже если он не знал о налоге или не получал уведомления от налоговой инспекции, все равно будет штраф за несвоевременную оплату.

Если не подать декларацию до 30 апреля следующего года после продажи, штраф составляет 5% от суммы неоплаченного налога за каждый месяц просрочки — п. 1 ст. 119 НК. Просрочка начинается с 1 мая. Если не оплатить НДФЛ до 15 июля следующего года, штраф будет в 20% от его суммы — п. 1 ст. 122 НК. Согласно п. 1. ст. 75 НК, еще начисляется пеня на каждый день просрочки в размере 1/300 от текущей ставки рефинансирования ЦБ.

В случае неуплаты налоговая инспекция: 1) Составит акт о налоговых правонарушениях. 2) Составит решение о привлечении к ответственности. 3) Рассчитает налог. 4) Рассчитает размер пени и штрафа. 5) Выставит счет.

Итог

С продажи подаренной квартиры нужно заплатить НДФЛ, только если владеть ею: меньше 3 лет при получении в дар от близких родственников и членов семьи; меньше 3 лет при получении в дар от не близких родственников и не членов семьи года, не имея при этом другого жилья; меньше 5 лет при получении в дар от не близких родственников и не членов семьи года, имея в собственности другое жилье.

Стандартная формула НДФЛ = 13% * цена продажи квартиры.

Если квартира получена в дар от близкого родственника или члена семьи, налог можно уменьшить с помощью налогового вычета в 1 000 000 руб. или вычета НДФЛ, который был оплачен при получении квартиры в дар + с помощью имущественного налогового вычета, если в том же году взамен проданной квартиры было куплено жилье.

До 30 апреля следующего года с момента продажи нужно подать декларацию 3-НДФЛ, а до 15 июля заплатить налог. Иначе налогоплательщику грозят штраф и пени.